行爲金(jīn)融學作(zuò)爲一門(mén)新興學科,本質上(shàng)與現(xiàn)代金(jīn)融學并沒有很(hěn)大(dà)的差異。他(tā)們的主要目的都是試圖在一個統一的框架下(xià),利用(yòng)盡可能(néng)少的工(gōng)具構建統一的理(lǐ)論,解決金(jīn)融市場的普遍性問題。行爲金(jīn)融學和(hé)現(xiàn)代金(jīn)融學唯一的差别就是利用(yòng)了(le)與投資者信念、偏好(hǎo)以及決策相關的情感心理(lǐ)學、認知(zhī)心理(lǐ)學和(hé)社會(huì)心理(lǐ)學的研究成果。這(zhè)些(xiē)心理(lǐ)學的研究成果中,又以不同的厭(yàn)惡情緒最爲顯著,因爲厭(yàn)惡情緒對(duì)投資者的影響是持續和(hé)連帶的。下(xià)面讓我們對(duì)以下(xià)幾種厭(yàn)惡情緒進行一一解析。

l 風(fēng)險厭(yàn)惡:

風(fēng)險厭(yàn)惡是起源于現(xiàn)代金(jīn)融學的行爲金(jīn)融學概念,已經不再局限于行爲金(jīn)融學的範疇,而是成爲了(le)各種現(xiàn)代金(jīn)融理(lǐ)論的基礎。這(zhè)主要是因爲相對(duì)風(fēng)險厭(yàn)惡效用(yòng)函數是建立在風(fēng)險厭(yàn)惡的基礎上(shàng)的,由此發展的效用(yòng)理(lǐ)論又遍布微觀宏觀領域,成爲了(le)大(dà)多數模型的理(lǐ)論基石。

風(fēng)險厭(yàn)惡度量的是投資者對(duì)投資風(fēng)險反感的态度。通常意義上(shàng),給定風(fēng)險下(xià),投資者肯定會(huì)選擇回報(bào)率最高(gāo)的組合,那麽給定收益率的情況下(xià),投資者也(yě)會(huì)選擇風(fēng)險最小(xiǎo)的組合。爲了(le)吸引投資者在風(fēng)險大(dà)的項目中投資,必須保證投資項目有較高(gāo)的預期收益,即付給投資者足夠的風(fēng)險酬金(jīn)。

風(fēng)險厭(yàn)惡的概念很(hěn)簡單,我們可以通過以下(xià)的問題進行理(lǐ)解。

情況A:50%概率赢得1000元,50%的概率得到(dào)0元。

情況B:100%的概率得到(dào)500元。

以上(shàng)兩種情況,你(nǐ)會(huì)更喜歡A還是B?

即時(shí)兩個情況的預期收益率是一樣的,都是500元,大(dà)多數人都會(huì)偏好(hǎo)B。這(zhè)主要是由于效用(yòng)函數爲上(shàng)凸的,兩點之間連線的中點必定低(dī)于函數上(shàng)的點。同時(shí),情況A的方差(即風(fēng)險)也(yě)是遠遠大(dà)于B的。注意,我們這(zhè)裏探讨的風(fēng)險厭(yàn)惡更多的是針對(duì)收益而非損失的,換做是損失,會(huì)是另一種情況。因爲風(fēng)險并不等于損失,它其實是一種不确定性——對(duì)未來(lái)的損失和(hé)盈利的不确定性,所以這(zhè)就意味着,風(fēng)險既包含了(le)危險的同時(shí)也(yě)蘊藏着機會(huì)。

l 損失厭(yàn)惡(Loss Aversion)

期望理(lǐ)論的重要發現(xiàn)之一是人們在面對(duì)收益和(hé)損失的決策時(shí)表現(xiàn)出不對(duì)稱性。行爲金(jīn)融學認爲,人們并非完全厭(yàn)惡風(fēng)險,當他(tā)們認爲合适時(shí)是會(huì)選擇賭上(shàng)一把的。那麽什(shén)麽時(shí)候賭上(shàng)一把呢(ne)?

如果我們将風(fēng)險厭(yàn)惡中的例子改變一下(xià):

情況C:50%概率失去1000元,50%的概率失去0元。

情況D:100%的概率失去500元。

以上(shàng)兩種情況,你(nǐ)會(huì)更喜歡C還是D?

這(zhè)種情況下(xià)大(dà)多數人都會(huì)選擇C,那麽投資者就不是風(fēng)險厭(yàn)惡了(le),但(dàn)如果不是厭(yàn)惡風(fēng)險又是什(shén)麽呢(ne)?

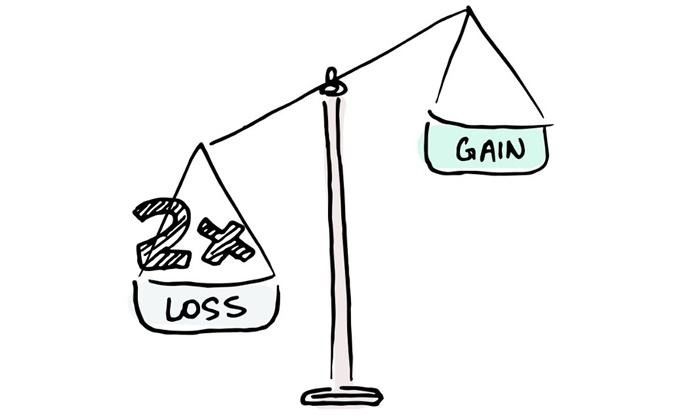

針對(duì)這(zhè)一點,丹尼爾·卡納曼認爲人們的動機歸根結底是要躲避損失,而不是規避不确定性,因爲損失總是比收益更突出、感受更強烈。損失厭(yàn)惡理(lǐ)論中,人們面對(duì)損失失去的效用(yòng)爲同等收益的2倍,尤其是面對(duì)占自(zì)有資金(jīn)比重較大(dà)的部分。期望理(lǐ)論的核心指出,損失厭(yàn)惡反映了(le)人們的風(fēng)險偏好(hǎo)并不是一緻的,當涉及的是收益時(shí),人們表現(xiàn)爲風(fēng)險厭(yàn)惡;當涉及的是損失時(shí),人們則表現(xiàn)爲風(fēng)險尋求。

在金(jīn)融市場中,中短線的投資者數量遠遠大(dà)于長線投資者,這(zhè)是因爲,長期收益可能(néng)會(huì)有周期性,從(cóng)而被短期損失帶來(lái)的負效用(yòng)所打斷,因爲短視(shì)的投資者會(huì)過分強調短期損失帶來(lái)的擔驚受怕情緒。這(zhè)種情況被稱爲“短視(shì)的損失厭(yàn)惡”。但(dàn)如果投資者将注意力集中在幾十年的長期投資上(shàng),他(tā)們可能(néng)會(huì)擁有更多的權益資産,并且長期回報(bào)是相對(duì)很(hěn)高(gāo)的。正是由于短視(shì)的損失厭(yàn)惡,投資者在長期資産的配置中可能(néng)過于保守。

l 模糊厭(yàn)惡(Ambiguity Aversion)

模糊厭(yàn)惡指的是在所有伴随風(fēng)險的不确定性中選擇的話(huà),人們傾向于選擇已知(zhī)的不确定類型,而不是未知(zhī)類型。舉個例子,一個罐中有90個球,已知(zhī)其中有30個紅(hóng)球,其餘的60個要麽是黑球,要麽是黃球。現(xiàn)從(cóng)中随機抽取一個,并設計(jì)2個賭局:

賭局A:若是紅(hóng)球,賭客得到(dào)100元;若是其它顔色得到(dào)0元。

賭局B:若是黑球,賭客得到(dào)100元;若是其它顔色得到(dào)0元。

實驗結果顯示,大(dà)部分人會(huì)選擇A,因爲黑球有多少個是未知(zhī)的,這(zhè)種模糊可以被定義爲信息能(néng)得知(zhī)卻不被得知(zhī)的狀态,當這(zhè)種模糊意味着未來(lái)可能(néng)蒙受的巨大(dà)損失時(shí),人們對(duì)于這(zhè)種模糊性的厭(yàn)惡和(hé)回避心理(lǐ)就更加強烈了(le)。

學界的研究表明(míng)模糊厭(yàn)惡的程度與他(tā)們對(duì)不确定性的概率估計(jì)能(néng)力呈負相關,而對(duì)于有決策失誤的經曆或者周圍有能(néng)力更強的參與者的投資者來(lái)說,模糊厭(yàn)惡的程度會(huì)更強。這(zhè)是因爲投資者在客觀存在的不确定性,和(hé)主觀認知(zhī)能(néng)力的局限而導緻的不确定性中,總是更偏好(hǎo)前者;即總是樂于面對(duì)客觀上(shàng)的不确定性,因爲他(tā)們認爲這(zhè)種情況更加公平。投資者的主觀認識能(néng)力越差,就會(huì)越偏好(hǎo)前者。具體到(dào)金(jīn)融市場,客觀的不确定性指諸如市場上(shàng)的政策風(fēng)險,國家風(fēng)險等客觀的風(fēng)險因素,而主觀上(shàng)的不确定性則是指諸如人們對(duì)某一上(shàng)市公司的價值判斷,對(duì)某一政策變化對(duì)市場影響是正面或是負面的主觀判斷等。人們在市場中總是甯願接受客觀風(fēng)險的影響而不願接受自(zì)己決策而帶來(lái)的風(fēng)險。因此有的時(shí)候,他(tā)們對(duì)于自(zì)己不相信的東西,甯肯不做決定。

l 後悔厭(yàn)惡:

心理(lǐ)學研究表明(míng),人在犯錯誤後都會(huì)感到(dào)後悔,并且後悔帶來(lái)的負效用(yòng)可能(néng)比錯誤引起的損失還要大(dà),這(zhè)種心理(lǐ)就是後悔厭(yàn)惡。正是由于這(zhè)種心理(lǐ),人們在決策時(shí)的目标很(hěn)多時(shí)候是最小(xiǎo)化未來(lái)的後悔而非最大(dà)化将來(lái)的收益。

針對(duì)風(fēng)險厭(yàn)惡部分的例子,後悔厭(yàn)惡給予了(le)延伸,大(dà)多數人偏好(hǎo)情況B不隻是因爲厭(yàn)惡風(fēng)險,還因爲損失一旦發生就會(huì)在之後的一段時(shí)間内造成持續的負效用(yòng)。就好(hǎo)比多頭投資者爆倉之後,可能(néng)在幾個月甚至幾年的時(shí)間内持續産生“當初要是平了(le)或者不開(kāi)倉就好(hǎo)了(le)”的想法。但(dàn)是進一步思考,如果平倉了(le)之後價格上(shàng)漲了(le),又會(huì)産生“賣早了(le)掙少了(le)”的想法。總體而言,很(hěn)容易産生後悔的情緒,并且采取行動的後悔程度要遠高(gāo)于沒有采取行動的後悔程度,這(zhè)就是忽略偏見(omission bias)。而且當做出不正确的決策後,越是那種非常規的決策的時(shí)候,後悔感就越強。

由于害怕引起後悔,投資者會(huì)産生強烈的從(cóng)衆心理(lǐ),購買受到(dào)大(dà)家一緻追捧的股票,抱有“要漲一起漲,要虧一起虧”的心理(lǐ)減輕個人的後悔反應。同樣,後悔厭(yàn)惡也(yě)爲我們探讨過的處置效應提供了(le)佐證。根據忽略偏見理(lǐ)論,當股價下(xià)跌時(shí),投資者會(huì)傾向于繼續持有股票,以免出現(xiàn)一旦賣出股票後股價反彈所帶來(lái)的更爲強烈的後悔心理(lǐ)的情況。

大(dà)家有意見可以在下(xià)面留言拍(pāi)磚,覺得文(wén)章不錯請(qǐng)多多點贊轉發,同時(shí)歡迎關注我們的公衆号,敬請(qǐng)期待下(xià)一篇。