前言:上(shàng)一篇介紹了(le)價值理(lǐ)論的第三個階段——均衡價值論,商品均衡價格的形成是交換的結果,同樣對(duì)于金(jīn)融産品來(lái)說,市場參與者基于未來(lái)預期進行的交換或者稱之爲交易是形成均衡價值标杆的唯一途徑。

理(lǐ)解了(le)交易産生價格的機理(lǐ)後,我們看(kàn)一下(xià)股市的情況,這(zhè)樣會(huì)更好(hǎo)地理(lǐ)解交易如何産生和(hé)影響價格。

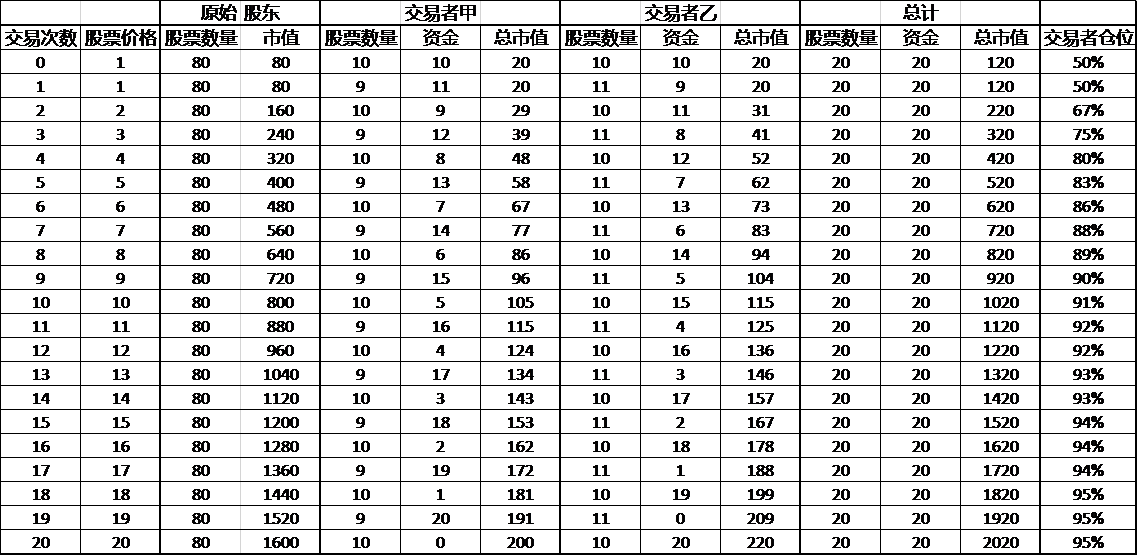

我們看(kàn)下(xià)面的模拟數據:假設整個市場隻有一家上(shàng)市公司,總股本100股,其中原始股東持有80股,兩個交易者甲和(hé)乙各持有10股股票和(hé)10元錢(qián),股票初始價格1塊錢(qián)1股。在二級市場上(shàng),原始股東不參與交易,交易者甲乙互相買賣,甲從(cóng)乙那裏花(huā)1塊錢(qián)買1股,然後2塊錢(qián)1股再賣給乙,再3塊錢(qián)買回來(lái),如此多次,結果如下(xià):

可以看(kàn)到(dào),整個市場以及交易者甲和(hé)乙的“總市值”随着炒作(zuò)價格節節攀升,20次炒作(zuò)交易使得整體市值達到(dào)原來(lái)的17倍,而兩個交易者市值也(yě)超過10倍以上(shàng)。同理(lǐ),如果從(cóng)最後一行往上(shàng)模拟交易,則是市值逐步縮水(shuǐ)的過程,極端情況總市值減少了(le)94%,隻剩下(xià)不到(dào)的原來(lái)的6%。

讀者可能(néng)認爲上(shàng)面的模拟隻是交易與價格的極端例子,如果拓展開(kāi)來(lái)看(kàn)整個證券市場,隻要把上(shàng)述股票看(kàn)作(zuò)整體市場,交易者甲乙代表買方和(hé)賣方不同交易群體,如果不計(jì)算(suàn)交易成本、印花(huā)稅等費用(yòng),基本上(shàng)可以簡單模拟證券市場。以中國股市2007年爲例,總市值從(cóng)年初的10萬億到(dào)當年年底32.7萬億,而全年首發融資額僅爲4470億元(據此計(jì)算(suàn),新增上(shàng)市公司初始市值總計(jì)不超過3萬億),32.7-3-10≈20,接近20萬億是炒出來(lái)的。再來(lái)看(kàn)看(kàn)最近的2018年,截止到(dào)年底,上(shàng)交所2018年上(shàng)市公司總市值爲26.95萬億,較上(shàng)年縮水(shuǐ)18.66%;深交所2018年上(shàng)市公司總市值爲16.54萬億,較上(shàng)年縮水(shuǐ)29.84%,2018年兩市市值較上(shàng)年縮水(shuǐ)逾13萬億。

股民們經常會(huì)問一個問題:股市大(dà)漲所有人都賺錢(qián)了(le),賺的誰的錢(qián)?股市大(dà)跌的時(shí)候賠的錢(qián)都到(dào)哪裏去了(le)?

其實前面簡單的模拟可以看(kàn)出,無論股票漲瘋了(le)還是跌慘了(le),但(dàn)實際上(shàng)整個市場從(cóng)始至終就是100股股票+20塊錢(qián)。所以如果換個角度,把股票和(hé)現(xiàn)金(jīn)都作(zuò)爲一種商品(實際上(shàng)從(cóng)嚴格的定義上(shàng)的确股票和(hé)現(xiàn)金(jīn)都是一種金(jīn)融産品),股票買賣過程可以視(shì)爲兩種商品——股票和(hé)現(xiàn)金(jīn)相互交換的過程,在沒有交易成本的情況下(xià),商品總量是不變的,變化的隻是交換比例而已。

所以股市大(dà)漲貌似每個股民都賺錢(qián)了(le),隻是由于交換計(jì)價的變化,通俗來(lái)講就是股票價格上(shàng)升了(le),從(cóng)而一部分人持有的股票價格水(shuǐ)漲船(chuán)高(gāo),股票在沒有變爲現(xiàn)金(jīn)之前隻是“紙(zhǐ)上(shàng)富貴”,不考慮分紅(hóng)、交易傭金(jīn)、印花(huā)稅等因素的情況下(xià),市場上(shàng)股票數量和(hé)現(xiàn)金(jīn)數量還是一樣的,隻是有人持有的現(xiàn)金(jīn)多一點有人持有的股票多一點而已。而所謂的股市縮水(shuǐ)也(yě)是一樣,隻是股票的市值減少了(le),股市中的流動資金(jīn)是不會(huì)縮水(shuǐ)的,虧的錢(qián)也(yě)是賬面值的計(jì)算(suàn)。

前面的股市模拟還給了(le)我們一個直觀結論:證券價格的産生是源于交易,交易對(duì)價值的表現(xiàn)指标——價格的變動是決定性的。交易産生的流動性影響證券價格的程度本身成爲一個研究課題,已經在資産定價方面變成了(le)一個争議(yì)性的論點。關于證券的流動性是證券價格的重要決定因素這(zhè)種觀點被最近許多研究和(hé)實證所支持,即不流動性證券相對(duì)于其他(tā)方面完全一樣的流動性證券而言在定價上(shàng)有很(hěn)大(dà)的折扣。

整理(lǐ)1998年至2001年88起國有股權協議(yì)轉讓的數據發現(xiàn):國有股轉讓價格相對(duì)于同期A股流通股價的平均折價率高(gāo)達82.75%。其中折價率最低(dī)的公用(yòng)科技爲51.6%,最高(gāo)的四川湖山爲97.56%,中位數爲84.9%。相關分析表明(míng):折價率和(hé)轉讓價與淨資産比值的平均值爲1.40,轉讓價與淨資産比最低(dī)爲0.547,最高(gāo)爲7.99。上(shàng)述數據從(cóng)一個方面反映了(le)挂牌上(shàng)市進入充分交易的市場即流動性的提升可産生大(dà)幅溢價。

還有其他(tā)一些(xiē)研究成果,如Amihud and Mendelson(1991) and Kamara(1994)證明(míng)了(le)到(dào)期日一樣的不流動中期國庫券和(hé)流動性短期國債之間平均價差大(dà)于35個基本點。Boudoukh and Whitelaw(1991)發現(xiàn)在指定基準日本政府債券和(hé)相似但(dàn)較少流動性的日本政府債券之間平均收益率相差50個基點以上(shàng)。Silber(1992)研究表明(míng)有兩年流動性約束的144規則的存信股票有平均35%的價格折扣(相對(duì)于其他(tā)一樣的注冊股票)。Chen and Xiong (2001)利用(yòng)Longstaff的模型用(yòng)實證數據研究了(le)我國國有股法人股的折價,發現(xiàn)平均折價分别高(gāo)達77.93% 和(hé)85.59%。這(zhè)些(xiē)數據表明(míng)流動性的市場顯性價格是非常高(gāo)的,不流動性的折扣非常大(dà)。

因此,很(hěn)多投資機構股權投資尤其是Pre-IPO(上(shàng)市前的突擊投資)的投資行爲可以稱之爲流動性套利,因爲這(zhè)種行爲大(dà)多是博取從(cóng)低(dī)流動性的權益市場到(dào)公開(kāi)發行後高(gāo)流動性帶來(lái)的溢價,而中國A股市場一直以來(lái)的高(gāo)估值現(xiàn)象也(yě)部分源于高(gāo)流動性因素。

講到(dào)這(zhè)裏順便聊一聊關于市場擴容對(duì)證券市場的影響,通常股民們對(duì)IPO加速等市場擴容行爲存在天然的恐懼之心,或者認爲市場擴容把市場資金(jīn)吸納後造成資金(jīn)不足而引發市場向下(xià),或者認爲市場供給加大(dà)需求不變會(huì)引發供需不平衡從(cóng)而影響股市走向。理(lǐ)論上(shàng)這(zhè)些(xiē)說法有一定道(dào)理(lǐ),但(dàn)是從(cóng)我們前面做的股市模拟可以看(kàn)出,股票多一點現(xiàn)金(jīn)少一點隻要交易者預期還在并不會(huì)對(duì)股價産生決定性影響,10股股票+10元錢(qián)進行博弈和(hé)11股股票+9元錢(qián)博弈并不能(néng)影響後面的結果。關于A股市場大(dà)量實證也(yě)證明(míng)市場擴容往往伴随着股指的上(shàng)升,新股發行并不影響到(dào)投資者對(duì)其他(tā)股票的持有,而且爲了(le)保證發行的成功,新股發行或增發股票往往選擇市場欣欣向榮的時(shí)候,證監部門(mén)也(yě)會(huì)傾向于在市場繁榮的時(shí)候對(duì)IPO放(fàng)行。因此,市場擴容往往預示着股市的良性發展,反倒對(duì)股價上(shàng)升有積極作(zuò)用(yòng)。

最後還是要對(duì)熱衷于研究價格趨勢的投資者做一個警示:股票價格理(lǐ)論上(shàng)都是随機的,出現(xiàn)趨勢性的原因一部分是人的錯覺,另一部分是由于市場參與者非理(lǐ)性的錨定效應以及“反身性”的自(zì)我強化而造成的。股票價格的産生本身就是全部市場參與者博弈的結果,每個市場參與者在每次博弈過程中會(huì)考慮不同因素(比如基本面信息、價格、新聞報(bào)道(dào)、技術指标等等),會(huì)有不同的預期,不是每一個參與者每次都按照同樣的模式進行交易,而且每一次交易不大(dà)可能(néng)是同樣的人在交易,所謂“年年歲歲花(huā)相似,歲歲年年人不同”,價格波動是在不同參與者、不同考慮因素、不同預期下(xià)的博弈結果,因此股票價格很(hěn)難具備很(hěn)強的趨勢重複性。這(zhè)些(xiē)讀者如果感興趣可以參考我們之前兩篇文(wén)章《價值與價格》《價值及認知(zhī)的偏差:賭徒心态緣由》。

大(dà)家有意見可以在下(xià)面留言拍(pāi)磚,覺得文(wén)章不錯請(qǐng)多多點贊轉發,同時(shí)歡迎關注我們的公衆号,敬請(qǐng)期待下(xià)一篇關于價值分析對(duì)投資的現(xiàn)實意義。